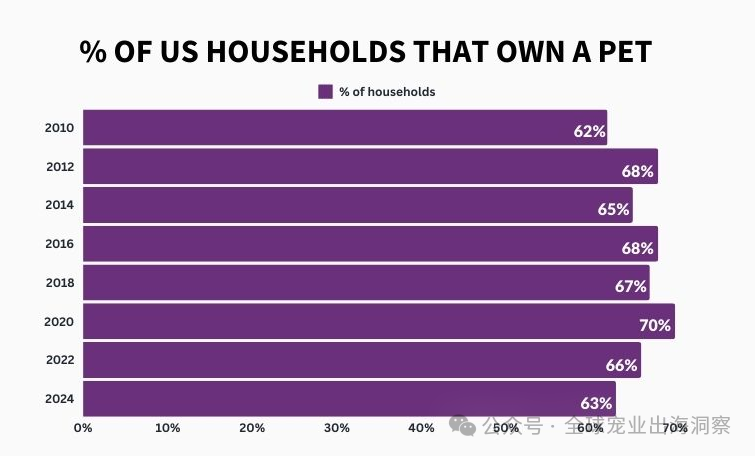

| 本文,全球宠业出海洞察将从美国养宠趋势、宠物支出、宠物食品和零食增长变化、购买偏好、购物渠道选择、人性化消费趋势、行业挑战及新法规等方面,对2024美国宠物行业市场进行详细解读。 一、养宠趋势 宠物拥有率 虽然自疫情以来,宠物的拥有率增加,但目前增速已经趋于疫情前水平。根据美国宠物用品协会(APPA)发布的预测: ◾ 2024年,美国家庭宠物拥有率已回落至63%; ◾ 到2030年,养宠物的美国家庭将达到67%。

资料图:历年美国家庭宠物拥有率 家庭数量 APPA的《2024年美国宠物主人调查报告》显示: 目前,8200万户美国家庭拥有宠物。

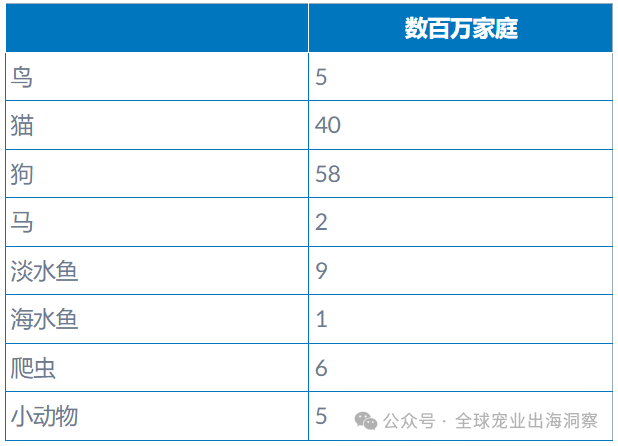

资料图:APPA,8200万美国家庭拥有宠物 宠物类型 拥有宠物的美国家庭数量分别如下: ◾ 鸟类:500万 ◾ 猫:4000万 ◾ 狗:5800万 ◾ 马:200万 ◾ 淡水鱼:900万 ◾ 海水鱼:100万 ◾ 爬虫:600万 ◾ 小动物:500万

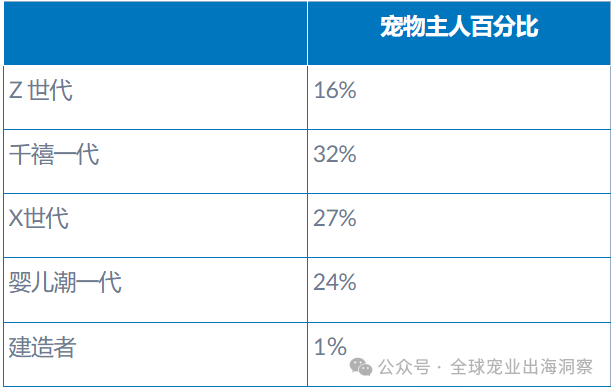

资料图:APPA,美国各类宠物家庭分布 世代划分 美国各代宠物主占比情况如下: ① 千禧一代:32% ② X世代:27% ③ 婴儿潮一代:24% ④ Z世代:16% ⑤ 建造者:1%

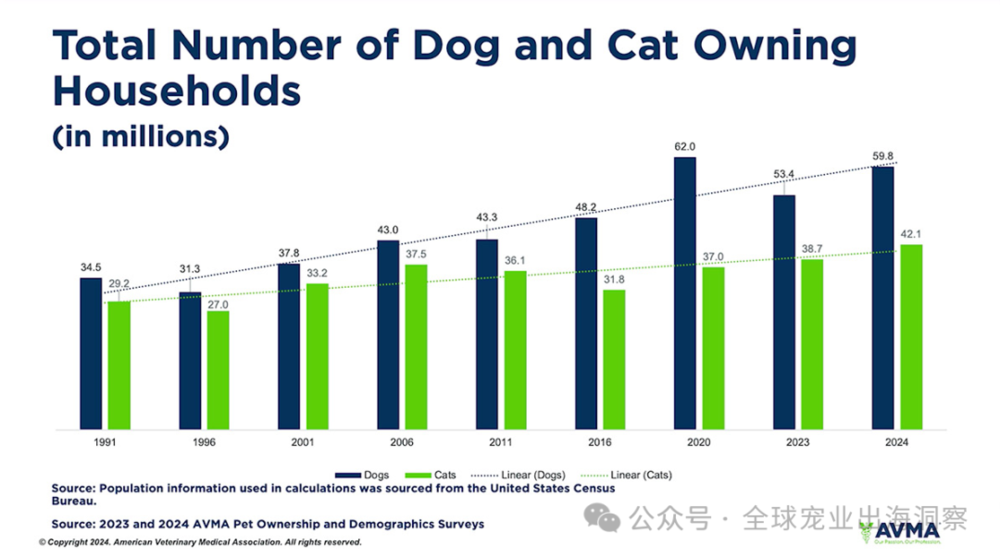

资料图:APPA,美国各代宠物拥有情况 宠物数量 根据美国兽医协会(AVMA)10月发布的一项市场调查,宠物数量还在持续增加。 ◾ 狗的数量:从1996年的5290万只增长到2024年的8970万只; ◾ 猫的数量:从1996年的5980万只增加到2024年的7380万只,峰值则出现在2006年,达8170万只。 值得注意的是,在养宠物家庭的数量上,2024年AVMA研究统计的新数据比APPA此前发布的略高: ◾ 美国养狗家庭:5980万,占45.5%; ◾ 美国养猫家庭:4201万,占32.1%。

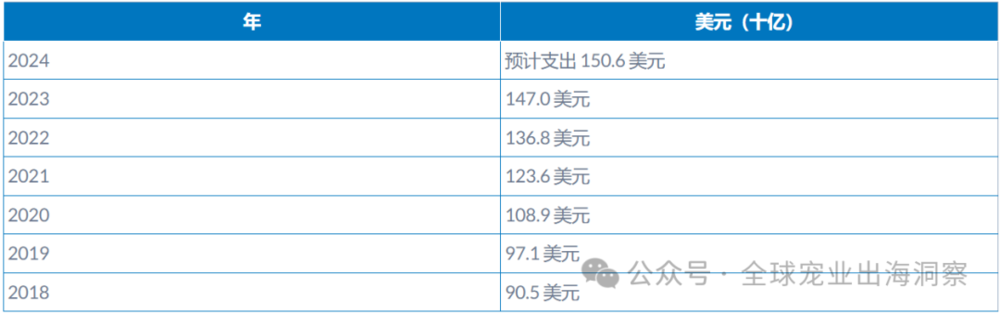

资料图:AVMA,美国养狗养猫家庭总数 养宠原因 无论什么年龄,宠物主都认为养宠物会增加他们生活中的幸福感。APPA的《2024年狗和猫报告》指出: ① 获得健康益处:占96% ② 压力得到缓解:占64% ③ 焦虑或抑郁减少:占57% ④ 养宠物能增加锻炼:占34% 二、宠物支出 总体支出 尽管面临广泛的经济挑战,但美国宠物行业自2009年以来仍然保持强劲势头,尤其是与其他行业相比。根据APPA的数据: ◾ 2023年美国宠物总支出达1470亿美元,比2022年增长约102亿美元,增幅7.45%; ◾ 到2024年,预计宠物支出将达1506亿美元; ◾ 到2030年,预计该行业的支出将超过2500亿美元。

资料图:APPA,美国宠物行业历年支出 支出类别 宠物食品和零食仍是消费大头,其次为兽医及宠物用品相关: ① 宠物食品和零食:644.1亿美元,比2022年增长10.8% ② 兽医护理和产品销售:383亿美元,比2022年增长6.7% ③ 宠物用品、活体动物和非处方药:320亿美元,比2022年增长1.6% ④ 其他服务,包括美容、遛狗和寄宿等:123亿美元,比2022年增长7.9%

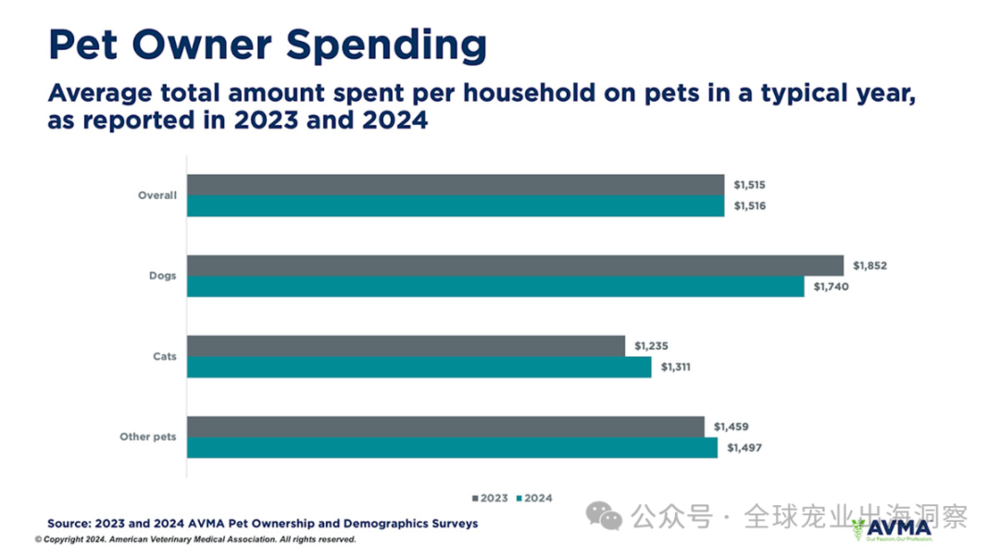

资料图:APPA,美国宠物四大支出类别 人均支出 据AVMA的最新数据,2024年美国养宠物家庭在宠物上(不包括领养或购买费用): ◾ 总体人均支出:约为1516美元; ◾ 狗主人平均支出:1740美元; ◾ 猫主人平均支出:1311美元。

资料图:AVMA,美国猫狗宠物主平均支出 在兽医相关的支出和就诊次数方面,狗主人的支出仍然比猫和其他宠物主人多,而且去诊所的频率也更高。2024年各项支出约为(包括所有宠物的费用,即使就诊涉及多只宠物): ◾ 兽医就诊的平均费用:147美元; ◾ 犬就诊的平均费用:214美元; ◾ 猫就诊的平均费用:138美元; ◾ 猫狗主人就诊的最常见原因(约占 80%):进行例行检查或预防性护理。 三、宠物食品和零食销售额和增长变化 宠物食品和零食 根据APPA的预测,美国宠物食品和零食的销售额将跟随宠物护理市场的增长而增加。数据显示: 到2030年,美国宠物食品和零食的销售额有望达到约1120亿美元。 为了实现这些宏伟目标,宠物食品和宠物食品制造商需要不断进行产品创新,并密切关注宠物主不断变化的需求。 另据市场研究提供商欧睿国际(Euromonitor International)的预测: ◾ 到2024年,全球宠物食品销售额将达到1518亿美元,比2023年增长7.6%; ◾ 其中,美国的宠物食品销售额将达到619亿美元,比2023年增长5.1%。

资料图:2024全球和美国宠物食品销售额预测 猫狗食品 2024年美国的狗粮和狗粮的销售额也在增长,预计: ◾ 狗粮销售额:增长8.4%,达到421亿美元; ◾ 猫粮销售额:增长10.1%,达到185亿美元; ◾ 其他宠物食品销售额:增长2.3%,达到13亿美元。

资料图:2024美国猫狗食品和其他宠物食品销售额预测 猫狗食品出口 美国农业部对外农业局的数据显示: ◾ 2023年美国猫狗食品出口:达24.1亿美元; ◾ 前五大出口市场分别是:加拿大(12亿美元)、中国(2.57亿美元)、墨西哥(2.06亿美元)、日本(1.22亿美元)和澳大利亚(8900万美元)。

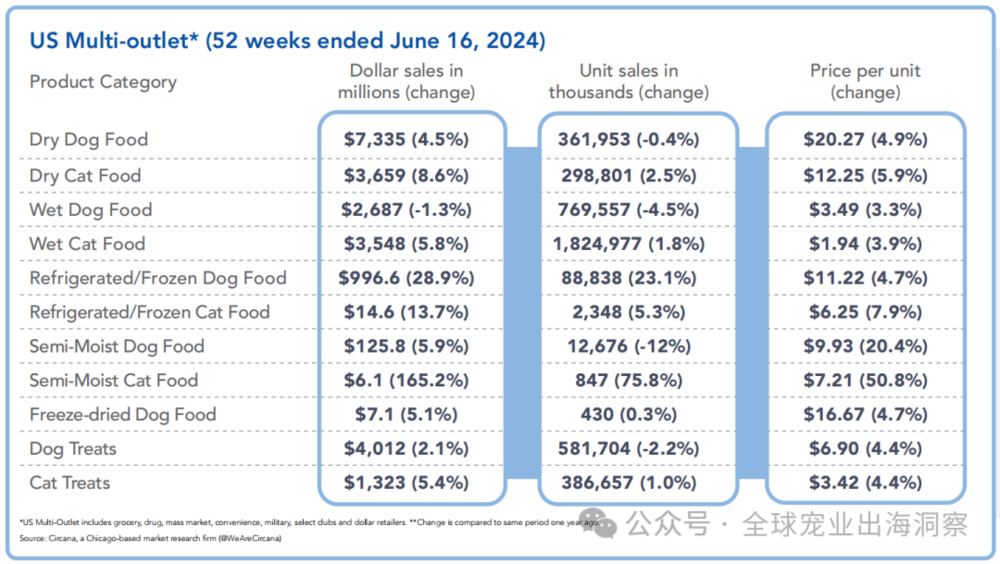

资料图:2023美国猫狗食品出口数据 细分类别趋势 据芝加哥市场研究公司Circana的数据,在2023年6月至2024年6月期间,除了湿狗粮,几乎所有的宠物食品都出现了增长,半湿猫粮和冷藏/冷冻狗粮等产品的销量较前一年大幅增长。 干狗粮和猫粮的销售额较上年有所增长,但增幅不如前一年。在截至2024年6月16日的52周内,Circana报告称: ◾ 干狗粮销售额增长了4.5%,而2022年至2023年则大幅增长了 19.7%; ◾ 干猫粮销售额增长了8.6%,远低于2022年至2023年21.8%的增幅。 湿狗粮和湿猫粮有些波动,研究发现: ◾ 在2022年至2023年湿狗粮的销量增长了12.5%,今年该品类的销量下降了1.3%; ◾ 今年湿猫粮增长了5.8%,但这并不像2022年至2023年14.6%的销售额增长那么大。 冷藏/冷冻类别在狗粮和猫粮市场中所占的比例仍然较小,但这两个类别的市场份额继续大幅增长。 ◾ 冷藏/冷冻狗粮继2022年至2023年强劲增长31.7%之后,今年又增长了28.9%; ◾ 在猫粮方面,该类别继前一年增长19.4%之后增长了13.7%。 冻干狗粮和半湿猫粮在每一类食品中所占比例最小,但增幅最大: ◾ 冻干狗粮的销售额为710万美元; ◾ 半湿猫粮的销售额为610万美元。不过,半湿猫粮类别比前一年增长了165.2%。 零食类别与前一年相比略有增长,其中: ◾ 狗零食仅增长2.1%,从2023年的39.5亿美元增至2024年的40亿美元; ◾ 猫零食增长5.4%,低于2022年至2023年15.1%的增长。

资料图:美国宠物食品类别增长变化 四、购买偏好 增长变化 APPA的《2024年猫狗报告》显示,宠物主的食品购买偏好正在发生变化。前几年,高端猫狗食品的购买量呈上升趋势;然而,到2024年,养狗的人购买高端食品的数量趋于稳定,养猫的人购买高端食品的数量略有下降。 值得关注的数,以下购买数据呈上升趋势: ◾ 宠物主正在寻找各种方法来补充和扩大宠物的营养摄入量; ◾ 基本食品的购买量在上升,成为猫主人购买的主要食品; ◾ 配料/混合料的购买量也在增加,其中15%的狗主人和17%的猫主人购买了配料/混合料,与2022年的10%和12%相比有所增长。 购买趋势 此外,APPA的数据还显示,宠物主对购买具有基本营养以外附加特性的宠物食品越来越感兴趣,这些食品包括: ◾ 人类级别 ◾ 非转基因 ◾ 可持续包装 ◾ 含有超级食品成分等 这其中,已有: 54%的狗主人和47%的猫主人已经或计划为他们的宠物购买具有这些特性的食品。 在全球宠业出海洞察看来,宠物主在宠物健康方面发挥了更积极的作用,尤其是在补充宠物饮食方面,希望获得最佳的健康益处。 宠物食品制造商的产品种类越多,就越能满足宠物主不断变化的需求和兴趣。各种价位的灵活饮食选择将为建立品牌忠诚度创造机会。 五、购物渠道和信息获取 购物渠道 目前,实体店仍然是最受欢迎的购买宠物用品的地方,但在线购物也在不断增长。数据显示: ① 线下实体店:占39% ② 在线网购:占34% 2024年,宠物主在网上购买的最常见的宠物产品包括: ① 宠物食品:79% ② 宠物零食:76% ③ 宠物玩具:69% 细分其他宠物产品来看,宠物主还喜欢网购: ① 美容用品:61% ② 猫砂或床上用品:55% ③ 宠物药物:51% 根据欧睿国际的数据,到2024年,美国线下和线上宠物食品销售额情况分别如下: ① 实体店渠道:将达到394亿美元,高于2023年的366亿美元 ② 电子商务渠道:将达到213亿美元,高于2023年的190亿美元

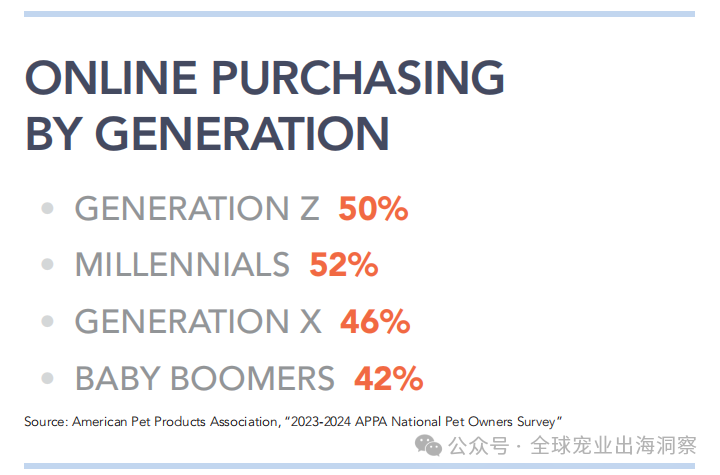

资料图:美国线下和线上宠物食品销售额 世代划分 调查数据显示,年轻的宠物主更有可能在网上购买宠物产品,而老一辈的人则更多地在实体店购物。 2024年,网上购买宠物产品的分布情况: ① 千禧一代:52% ② Z世代:50% ③ X世代:46% ④ 婴儿潮一代:42%

资料图:按年世代划分的宠物主网购占比 另一方面,实体店购买宠物产品的分布情况: ① 婴儿潮一代:55% ② X世代:51% ③ Z世代:46% ④ 千禧一代:44% 信息获取 当宠物主亲自和网上购物时,很多关于营养和品牌的信息都是在网上寻找的。研究数据发现,视觉平台战略越来越重要,拥抱社交媒体和视频内容的品牌取得了巨大成功,尤其是在瞄准年轻一代宠物主方面。 55%的Z世代和49%的千禧一代宠物主通过社交媒体了解新的宠物产品,他们尤其喜欢YouTube和TikTok等平台来了解产品。 因此,品牌必须通过相关和吸引人的内容来利用这些平台,有效地吸引年轻和新兴宠物主的注意力和市场。 六、人性化消费趋势 携宠出行 作为家庭的宝贵成员,宠物主优先考虑与宠物共度美好时光。人性化趋势越来越明显: ◾ 58%的狗主人带狗去公园,并且更频繁地带狗去做日常杂事; ◾ 猫主人正在训练他们的猫,并在户外花更多的时间与他们的猫在一起 ◾ 越来越多地使用训练辅助设备,2024年为46%,高于2018年的34% ◾ 31%的猫主人用牵引绳,23%的猫主人用挽具。 大多数狗主人和越来越多的猫主人会为他们的宠物量身定制旅行计划: ◾ 狗主人:占55%; ◾ 猫主人:占36%。 在出行交通工具选择上,宠物主要么开车,要么坐飞机。在过去的一年里, ◾ 88%的狗主人和90%的猫主人曾带着宠物开车旅行; ◾ 68%的狗主人和80%的猫主人曾乘坐飞机旅行。 庆祝生日 当然,每个家庭成员都值得庆祝生日。调查发现: ◾ 44%的狗主人为他们的狗买了生日礼物,高于2022年的36%; ◾ 32%的猫主人报告他们为他们的猫买了生日礼物,高于2022年的24%; ◾ 27%的狗主人为他们的狗举办节日或生日派对; ◾ 20%的猫主人为他们的猫举办庆祝活动。 七、行业挑战和新规 随着宠物食品和零食的不断创新和成分的发展,以满足日益增长的宠物主的需求,宠物食品制造商面临着越来越多的挑战。例如,宠物食品标签和监管现代化的新规。 2023年7月,美国饲料控制管理协会(AFFCO)批准了新的狗和猫食品标签指南,这些新的示范法规旨在使宠物食品的标签更接近人类食品的标签。 据悉,宠物食品标签的现代化将“在宠物主人为他们的狗或猫购买食物、零食或补充剂时,提供更大的一致性和理解。 修订后的《宠物食品和特种宠物食品示范条例》将包括营养信息、成分声明、储存和处理说明的新标准。 意识到宠物食品和零食品牌将面临一个艰巨的过程,要按照所有新的指导方针更新他们的包装,该协会正在倡导一个六年的执行期。 在最近的新闻中,美国食品和药物管理局 (FDA)发布了关于AAFCO的最终行业指南(GFI)#293,并将其称为“FDA对AAFCO定义的动物饲料成分的执法政策”。

资料图:FDA关于AAFCO的最终行业指南(GFI)#293 据悉,该政策将有助于减少或避免长期以来用于宠物食品的成分供应中断或短缺问题。此前FDA与AAFCO签署了已经实施了17年的谅解备忘录,概述了两个组织在定义动物饲料(含宠物食品)成分方面的职责,但在今年10月1日到期,并不再续签。 写在最后,作为全球范围内规模最大且发展成熟的宠物消费市场,美国的宠物行业数据始终是我们需要密切关注和分析的重点,希望以上内容洞察能够给予大家参考和帮助,更有效地拓展美国宠物市场。 作者:全球宠业洞察

|